水系电池,会成为下一代电池候选吗?

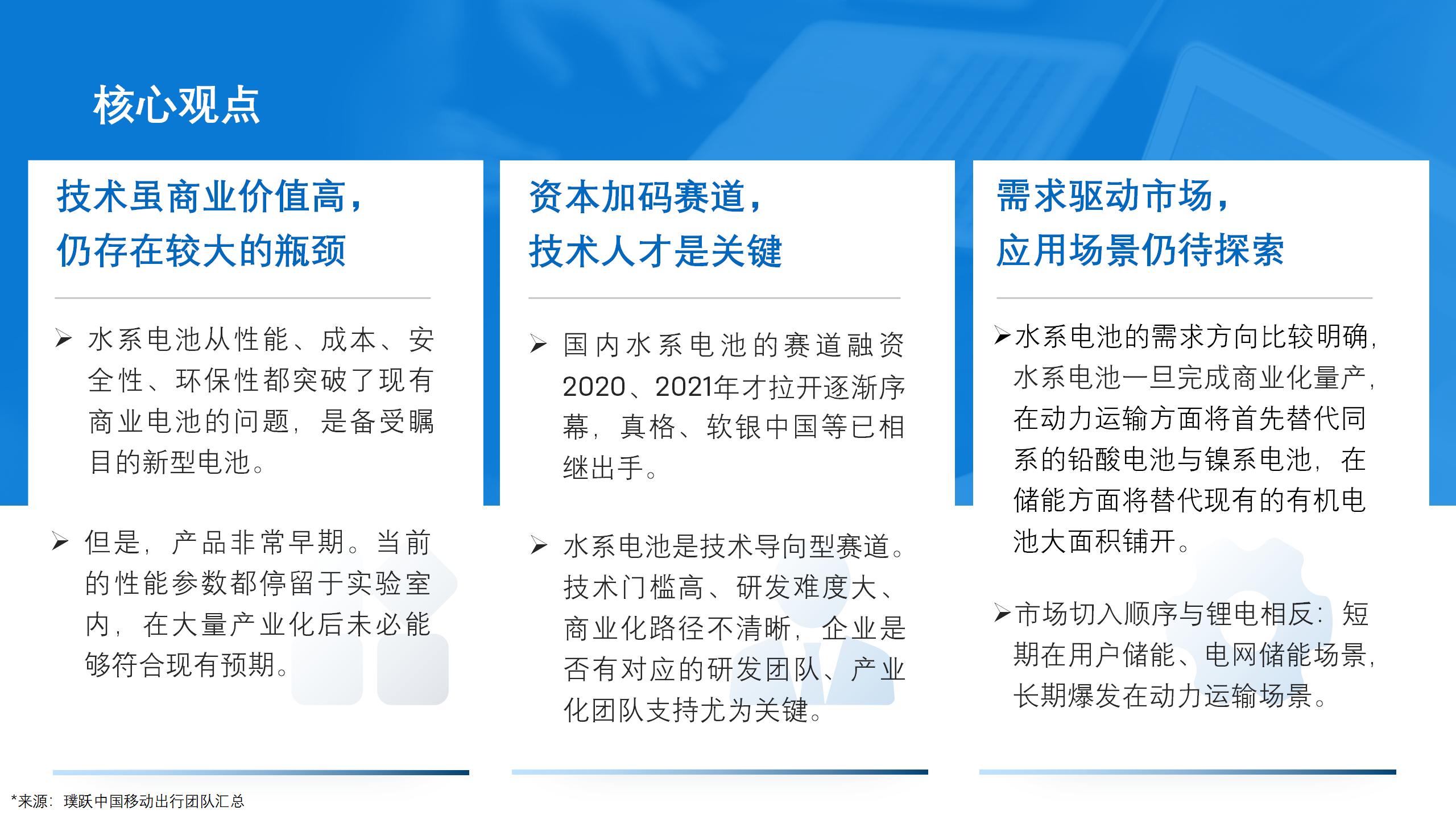

报告核心观点:

技术导向:国内水系电池的赛道融资2020年、2021年才拉开序幕,真格、软银中国等已相继出手。水系电池是技术导向型赛道,技术门槛高、研发难度大、商业化路径不清晰,企业是否有对应的研发团队、产业化团队支持尤为关键。

行业与市场:水系电池的需求方向比较明确,水系电池一旦完成商业化量产,在动力运输方面将替代同系的铅酸电池与镍系电池,在储能方面将替代现有的有机电池大面积铺开。市场切入顺序与锂电相反:短期在用户储能、电网储能场景,长期爆发在动力运输场景。

机遇和挑战:水系电池从性能、成本、安全性、环保性都突破了现有商业电池的问题,是备受瞩目的新型电池。由于产品处于非常早期的阶段,当前的性能参数都停留于实验室内,在大量产业化后未必能够符合现有预期。

以下为本文目录,建议结合要点进行针对性阅读。

本篇行研将分为4个部分阐述:

01. 技术背景

02. 市场背景

03. 一级市场概况

04. 行业总结

01. 技术背景

问:什么是水系电池?

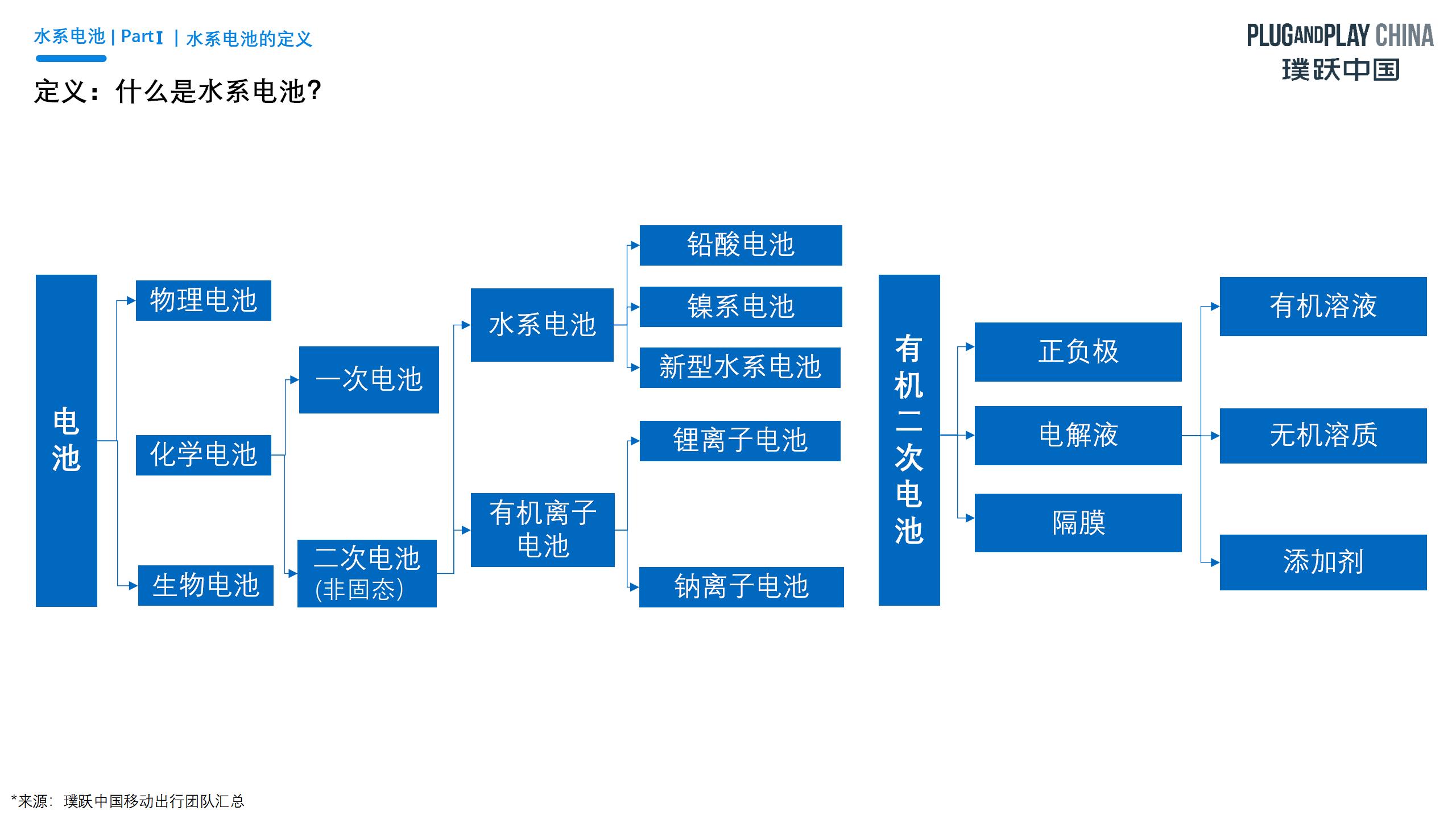

水系电池是指以水为电解液溶剂的蓄能电池。

在新能源成为趋势的今天,电池已广泛应用于新能源汽车、消费类电子设备以及各式储能电源系统中。电池的封装形式有所不同但基本组成一致,主要包括正极材料、负极材料、电解液以及隔膜四个部分。

➢ | 广义上的水系电池,包含了铅酸和镍氢、镍铁等强酸强碱的水电解液电池。 |

➢ | 狭义上的水系电池,是指在近中性水系电解液中寻找到合适的电堆材料形成稳定的电池结构,以牺牲部分能量密度为代价达到安全、低成本、无毒的目的。 |

问:水系电池是如何发展起来的?

我们发现电池电解液的发展路径本身就是从水系出发,在动力电池上迭代到有机溶剂体系。当前的水系电池是对早期电池的一次技术和材料的迭代。

在传统电池中,通常使用水作为无机溶剂的电解液体系,相较于有机电解液,水系电解液具有高出两个数量级的离子电导率,因此通常可提供更高的功率密度。但由于水的理论分解电压为1.23V,以水为溶剂的电解液体系的电池电压最高也只有2V左右(例如铅酸电池),无法提高能量密度。

在锂离子电池中,电池的工作电压通常高达3~4V,必须采用非水的有机电解液体系。

由于传统水系电池与锂电池仍存在许多不足,如镍氢电池的强碱性电解液及高昂的价格,镍镉电池的毒性及记忆效应,铅酸电池的环境污染及低循环寿命、锂电的易燃易爆等。因此,开发采用近中性水系电解液和低毒电极材料的水系电池(如水系锂、钠离子电池) 成为近期研究的热点。

问:为什么要研究新型水系电池?

水溶剂具有低成本、不可燃性与无毒性,是与固态电池并列的安全技术路线。

问:为什么存在了多年的传统水系突然有新的发展和突破了?

传统的技术背景下,水系电池的技术瓶颈主要有两点:

一是因为水系溶剂的电压窗口优先导致的电池能量密度低;

二是新电池结构的不稳定性导致的电池循环性差,电池寿命有限。

多年的技术累积和发展,现有的水系电池已经通过电压窗口拓宽和电极设计的技术突破来解决。

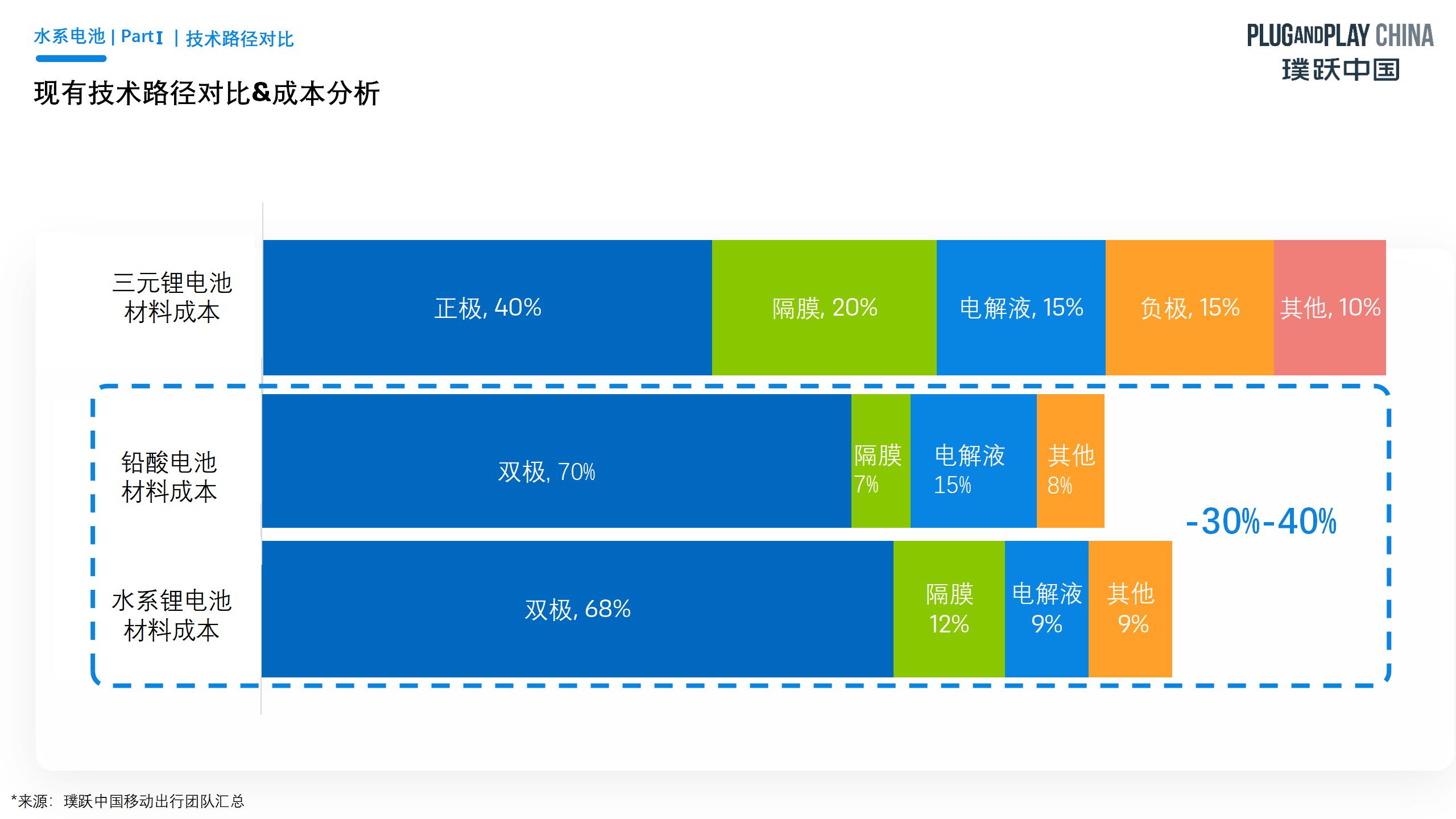

技术的突破有望带来一丝量产的希望,但是要知道,水系电池虽然理论上积累时间较长,在实际落地仍处于早期阶段,对于双极金属材料的选择、电解质材料以及隔膜现有技术路径对比和成本分析:

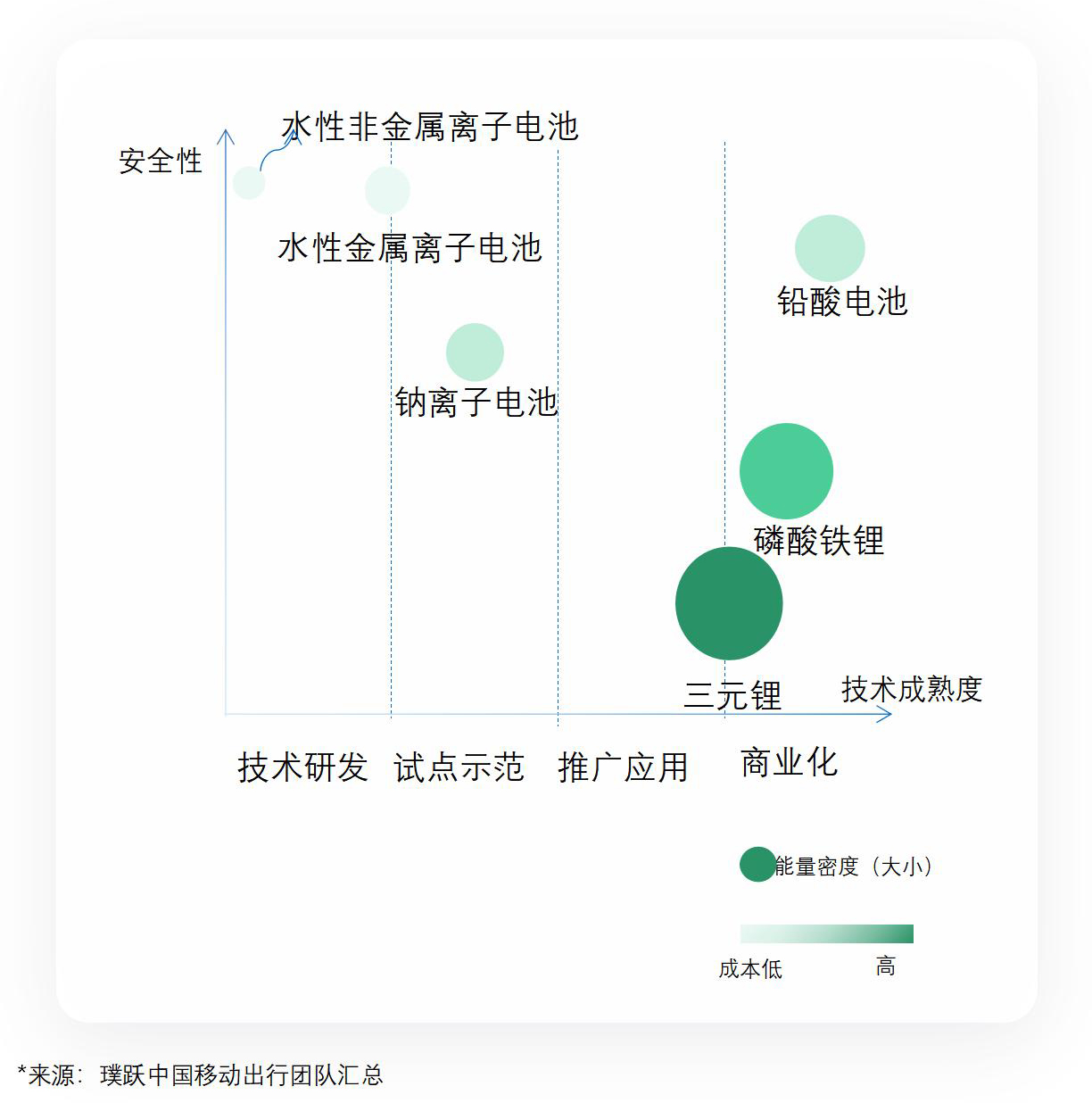

与现有的电池技术来对比,水系电池的主要优势在于其安全性和环保性,劣势也很明显,在于能量密度和电池寿命。

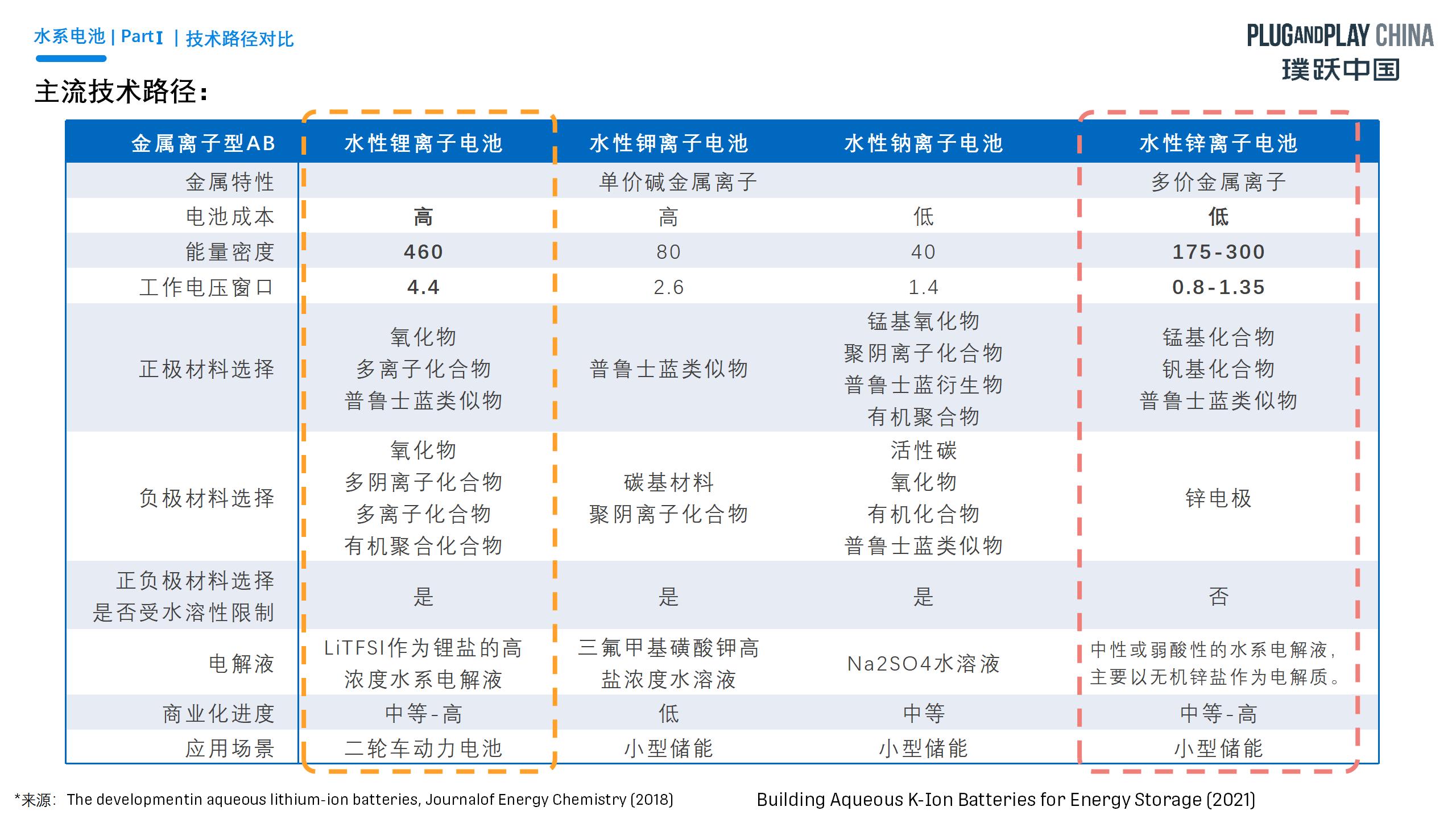

// 主流技术路径

水性电池(ABs)可以分为分为两类:金属离子型ABs和非金属离子型ABs。

当前发展最快的属于金属离子型ABs。我们也对该类型下的细分产品做了一定的参数对比。

各种金属离子AB,如Li+、Na+、K+、Zn2+、Mg2+、Ca2+和Al3+,已经在金属离子嵌入化合物的基础上被证明(发展路径:如Li、Na、K、Mg、Ca、Al、Zn)。目前主流在发展的为水系锂、水系钾、水系钠和多价的水系锌离子电池。

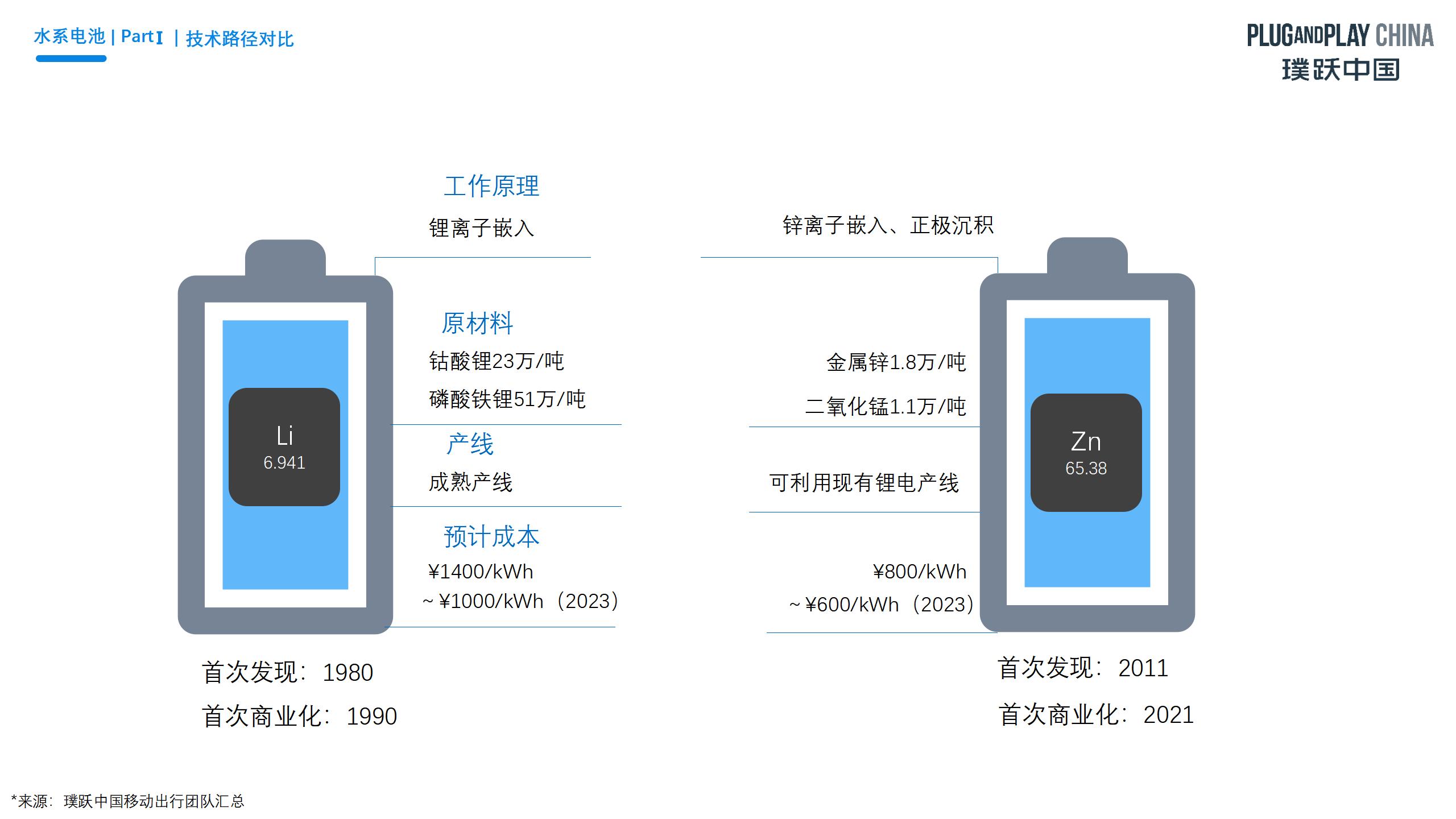

在众多技术路径中,我们发现水系锌离子电池格外受到关注。

其主要原因是锌的储备丰富,具有成本方面的优势;其次是锌离子本身的金属特性带来的电池性能方面的优势。由于锌具有很好的电化学可逆性,除锌负极之外,大多数金属在水系介质中都不能直接用作负极。

同样,水系锌也面临正极材料的选型问题和负极的副反应问题(锌枝晶、腐蚀以及生成碱式硫酸锌等副反应产物),容易有隔膜穿刺的问题造成短路。

// 新型水系技术发展趋势Mapping

02. 市场背景

前面主要是技术侧的问题,接下来看看新型水系电池的市场化进度。

水系电池的行业驱动主要来自两方面,一是市场对更安全的电池诉求,二是国内政策对新型储能的推动。

需求侧:行业内部加快了对资源储备更丰富、成本更低、更安全环保电池体系的研究和量产进程。水系电池能够实现电池全生命周期的降本增效且增强安全性与环保性。水系电池可以在现有的锂离子电池工厂生产,几乎不需要改造,运营成本更低,并且不需要昂贵的干燥室、防火锁和溶剂回收系统。

政策侧方面,中国从2020年起开始关注储能&电池安全的问题,并在近两年接连提出相关政策要求与安全标准。一系列政策也侧面推动了新型、安全电池的发展。

➢ | 2020年,工业和信息化部组织制定的GB 18384-2020《电动汽车安全要求》、GB 38032-2020《电动客车安全要求》和GB 38031-2020《电动汽车用动力蓄电池安全要求》三项强制性国家标准发布,并于2021年1月1日起开始实施。 |

➢ | 2021年6月,在《新型储能项目管理规范(暂行)(征求意见稿)》叫停动力电池梯次利用。 |

➢ | 2021年7月23日,国家发展改革委和国家能源局发布了最新储能政策《关于加快推动新型储能发展的指导意见》。 |

➢ | 2022年9月,工信部提出将高度重视电动自行车用锂离子电池质量安全。 |

从整个产业链的角度来看,水系电池的整体产业链与有机离子电池类似(更类似于钠离子电池),主要差异表现在上游正、负极材料的设计与电解液的不同。而现有工艺流程基本类似,因此不涉及到大范围的硬件设备变动。水系电池的制备过程中不需要真空、无水环境,从而降低了生产成本。

// 新型水系电池的应用场景是什么?

我们对水系电池市场进入顺序的判断是:增量市场优先长时储能场景,长期可以关注动力场景的替代,2030年水系电池国内市场规模大约在450亿人民币左右。

储能场景:电池作为储能系统中核心组成部分,成本占到储能系统成本的50%,是储能降本的关键。水系液流电池目前已成为安全储能的较好选择,但由于液流电池设备繁重,占地较大更适用于大型储能场景,同时液流电池的度电成本也较高,平均在0.7元-1.2元之间。

水系电池由于其能量密度与性能限制,将主要应用于替代、延伸后备电源及风能太阳能构成的中小离、并网储能系统(如户储),理想情况下整体储能系统的成本可与蓄水储能相比(0.2元/kwh vs 0.25-0.3元/kwh)。

以2019-2025全球中小型光伏储能市场来计算,目前以锂电为主的新型储能方式占市场份额12%,按照目前市场推广情况预计,2025年,全球水系电池可应用的储能市场规模在300亿人民币。

动力电池:由于和商用锂离子电池相比,水系电池整体上在能量密度方面并不具有优势,其最大的特点是安全性和低成本,因此该技术在动力运输领域的应用场景长期发展有可能会按照二轮电动车电池(替代)、船舶航运(增量)、汽车启停电池(非锂电电池)的顺序。

柔性穿戴设备:相比于锂离子电池,水系锌的弯曲度(bending)会有更大的提升,因此从全球的技术发展水平来看,目前水系电池的产品商业化进度还处于非常早期的阶段,全球第一款非实验室级别的产品为东芝于2020年开发的水系锂离子电池。全球来看整体水系电池研发进度水钠系的电池海外研发进度更快,而水锌系则是国内快于海外。

国际上,美国、日本优先发展水系锂、水系钠离子电池;国内市场被高校背景的跨国科研创业公司占据,电池巨头尚未入局。

// 案例分析:Aquion Energy 的滑铁卢

任何技术的发展都不是一帆风顺,在水系电池创业方面,Aquion Energy的破产并购或许能成为一个电池创业的“反面典型案例”。Aquion Energy是全球第一家批量生产水系钠离子电池的公司。该公司是当年著名的明星团队+明星资本的高起点团队,但因为缺乏商业化思维且入场时机错误,导致成立10年后破产收尾。

➢ | AquionEnergy于2007年成立;2013年接受比尔盖茨D轮投资5500万美元;2017年3月因为资金链断裂Aquion裁员80%并宣布破产。 |

➢ | 2017年底接受泰坦能源注资916万美元。 |

➢ | 2017年正式宣布申请破产保护之前,Aquion一共获得了近2亿美元的融资,投资人包括比尔˙盖茨,凯鹏华盈(Kleiner Perkins)和壳牌等。2016年,Aquion Energy还被《麻省理工科技评论》评为全球“最聪明的公司”第五名。 |

公司破产的原因很明显:一方面是创业时间点撞上了2015年后锂电池大幅降价造成了市场冲击,水系电池在成本上失去了优势;另一方面是公司对产能的规划过早,产需不匹配。其成立后迅速在全球布点了200+的项目成为公司资金链断裂的主要原因。

03. 一级市场概况

除开AquionEnergy的坎坷,我们在新型水系电池的一级市场里也看到了一些新起的热度。水系电池一级市场处于早期阶段,公司多成立于2018年后,融资事件集中在2021年后,目前估值范围在1亿-3亿内。可以看到整体赛道热度还在爆发前期,估值处于VC辐射范围内。

一级市场发展路径多为高校项目组技术成熟后独立出学校进行产品商业化,因此赛道技术人才集中,融资目的还是多为中试产线建。

水系电池可以在现有的锂离子电池工厂生产,几乎不需要改造,运营成本更低,并且不需要昂贵的干燥室、防火锁和溶剂回收系统。

04. 行业总结

赛道:

总的来看,水系电池目前还处于早期阶段,行业刚刚完成0到1的产品成型,行业格局尚未形成,电池巨头也尚未进入市场,预计市场内的参与玩家数量在2年内会持续增长。对于整个赛道的终局可以判断得出当前的有机系电池为在储能行业是过渡形式,新型水系电池也是对现有电池体系的挑战,以围绕水系电解质为中心重新构造电池结构的方式希望最终形成无污染、低成本、安全、高效率的储能供能产品。

初创企业:

对于创业公司来说,项目人员配置是否完备是非常重要一点。团队人员需要有能力进行水系电池正负极设计、电解液设计。璞跃中国移动出行团队观察到,创业团队成员都有相应水系电池背景多年研发设计背景,且学历均为博士及以上。同时产业化渠道也必不可缺,需要负责产业化的成员有相关水系电池产销背景,来自如传统铅酸、镍氢公司(国能等)。

加入璞跃中国

科技创新生态

添加微信小助手 pnp_china

发送【移动出行玩家】

加入移动出行行业交流群

与更多志同道合的伙伴们共话移动出行

关于 Plug and Play China 璞跃中国

2006年成立于硅谷的璞跃(Plug and Play)是全球科技创新平台引领者,曾先后成功早期投资孵化了Google、PayPal、Dropbox 等多家互联网行业科技巨头公司,业务涵盖:早期投资、企业创新服务、创新生态空间运营等。经过10余年的发展和超过20年的长期积累,目前在全球设立50多个创新生态空间和区域办公室;累计投资超过1600家初创企业,为超过17000家初创企业进行孵化加速,为超过500家全球领先大企业提供联合创新服务,年平均举行初创企业和大企业间的对接交流活动1000余场。

2015年,在中国双创浪潮下,璞跃入华,2016年“璞跃中国(Plug and Play China)”成立。

璞跃中国立足北京——中国总部,布局上海、深圳两大区域创新中心,联动南京、武汉、无锡等城市创新合作伙伴开展中国创新业务。

璞跃中国现开设有企业创新服务、城市创新服务、科技投资、创新空间四大业务板块,构建了中国领军的线上线下创新平台,并为之配套构建了包括大企业、初创公司、城市伙伴、风险投资机构、高校科研院所、行业导师等多维度的创新生态伙伴体系。

迄今璞跃中国已服务100余家行业领军企业,累计孵化加速1700余家创业公司,并投资了包括ApplyBoard、AutoX、非夕科技、纵行科技、银基安全、大界机器人、海飞科、Authing、优时科技等超过150家科技创新企业。

了解更多信息请访问 www.pnpchina.com